Corporates: Caveat IBOR and Build-Up Your IBOR Knowledge!

01-03-2021 | treasuryXL | Enigma Consulting |

Last year November we published the article ‘Corporates: Caveat IBOR!’ regarding the IBOR phase out and the impact on corporates. Let’s have a look why today’s corporate treasurer should be even more aware of IBOR interest rate benchmarks.

It is highly likely that your organisation will be affected by the IBOR transition. Most corporate organisations underestimate the impact, thinking that the ‘only’ thing that will change is a base rate and its calculation method. Before you join their ranks, take some time to reflect on the following:

The IBOR will cease to exist, starting on the 31st December 2021 and be replaced by Risk-Free Rates (RFRs) with a different basis for calculation:

- These changes will impact financial (e.g. bond, (intercompany) loan, (multi-currency) credit facility) contracts as well as commercial contracts with an IBOR related ‘late payment clause’

- This in turn will impact processes in the Treasury functions, with knock-on effects to supporting departments, Legal, IT systems, accounting, and tax reporting to name just a few

- IBOR transition is progressing at a different pace across jurisdictions and financial products (e.g. loans, bonds, and derivatives), adding to the complexity of managing the transition

- The Working Group on Sterling Risk-Free Reference Rates (RFRWG) published the following milestones regarding GBP LIBOR:

- By end-Q1 2021, all legacy GBP LIBOR contracts expiring after end 2021 that can be actively converted need to be identified, and progress active conversion where viable through to completion by end-Q3 2021

- Active steps to enable a shift of volumes from GBP LIBOR to SONIA in non-linear derivative markets: by end-Q2 2021, initiation of new GBP LIBOR linked non-linear derivatives that expire after the end of 2021 will be ceased; and, by end-Q3 2021, complete active conversion

- By end-Q1 2021, all legacy GBP LIBOR contracts expiring after end 2021 that can be actively converted need to be identified, and progress active conversion where viable through to completion by end-Q3 2021

The good news is that there is still time to assess the impact of the pending IBOR changes on your organisation and to act upon it if needs be. The sooner you have a plan for the potential consequences for your organisation, the sooner you will be able to mitigate these. This understanding will also give you more leverage in the coming discussions with your bank(s).

Moreover, the IBOR phase out may bring a golden opportunity for corporates to re-evaluate the current contract agreements and look for better deals. Consider this: during the IBOR migration contracts are in fact ‘renegotiated’ and banks will need to come up with a new offer. Will you take that offer as a corporate client? That all depends on your level of understanding and preparation.

What should you do to prepare?

As the deadline approaches, you will need to know your level of exposure and impact in order to prevent surprises. What will the impact of the IBOR transition be on your TMS and ERP systems, your credit facilities, bank loans, cash pooling, bonds, ISDA agreements and intercompany agreements? What impacts will these have on your processes and supporting systems? Which complexities will need to be managed?

Having this information at hand will enable you to be a proper sparring partner for your banks when they renegotiate contract terms.

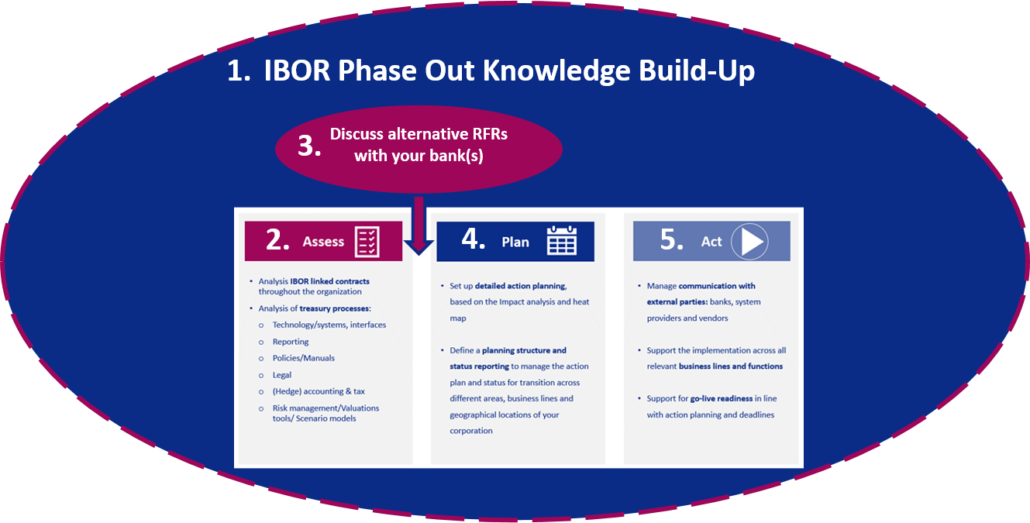

Depending on the complexity of your contracts, the IBOR phase out could substantially affect your corporate organisation. Prevent unnecessary loss by preparing yourself, following this five-step approach:

- IBOR phase out knowledge build-up

Corporates should start to build-up their knowledge regarding the IBOR phase-out and get up-to-speed with developments related to different kind of products and RFRs in order to be able to assess the IBOR phase-out impact. Each corporate organisation has a different situation and a variety of financial contracts. Complexity depends on the type of business. A larger organisation active across multiple regions in the world with more complex non-Euro instruments will be impacted higher than a smaller organisation that only is active locally within the Eurozone. Thorough knowledge about IBOR is a key starting point to assess the impact on your organisation and to be able to assess, plan and implement the migration to alternative reference rates.

- Assess impact

The second step you should take is to analyse the IBOR related contracts in use throughout your organisation. Determine which contracts have an IBOR related component and the size of the exposure. Once you have assessed the complexity of your IBOR related contracts, analyse the impact on related areas (ranging from Tax and Legal to IT systems, and procedures, reporting, accounting (e.g. hedge-accounting), and the like).

- Become a prepared discussion partner for your bank(s)

The third step is to be prepared for a call with your bank to discuss an RFR offering! The magnitude of change is well-recognised by banks and financial institutions, and they are demonstrating an increasing sense of urgency to address contracts maturing after 2021. More and more newly issued IBOR related products by your bank(s) will refer to a new alternative reference rate during 2021.

- Plan actions

Knowing the alternative RFRs is an important input on creating a detailed action plan. Define a project team governance to manage this action plan and the status of the transition across different areas, business lines, and geographical locations. In particular, take care to ensure external resource availability regarding e.g. Legal counselling and system provider experts, as demand for these specialists will rapidly increase as the IBOR transition deadline approaches.

- Act and implement

Step five is the implementation of your action plan throughout the affected areas of your organisation. In this ‘Act’ phase it is important to maintain the conversation with external parties, such as banks and system providers. It is also of vital importance to support the implementation across all relevant business lines and functions, maintaining support for go-live readiness in line with the defined action plan and deadlines.

A golden opportunity starts with IBOR knowledge build-up

Enigma Consulting supports you in knowledge build-up by providing ‘tailor-made’ workshops in order to discuss the impact on your corporate organisation related to different RFRs for different products based on your specific situation and to help you to prepare and become a discussion partner with your bank.

IBOR may well be a golden opportunity, but it is up to you as a corporate treasurer to seize it by acting rather sooner than later! Corporates: Caveat IBOR and build up your knowledge!

If you are interested in how we can help you to build-up your knowledge and to assess your IBOR related contract complexity or if you want to understand how we can support your corporate organisation in the IBOR phase out transition, you can contact us on:

If you are interested in how we can help you to build-up your knowledge and to assess your IBOR related contract complexity or if you want to understand how we can support your corporate organisation in the IBOR phase out transition, you can contact us on:

[email protected] or look at www.enigmaconsulting.nl