Nieuwe spelregels voor valutahandelaren

| 30-5-2017 | Erna Erkens | treasuryXL |

Wij hebben onze valuta-expert Erna Erkens gevraagd om te reageren op een artikel in Het Financieele Dagblad over de nieuwe gedragscode voor valutahandelaren. Zij geeft een reactie in de voor haar zo typische manier zonder een blad voor de mond te nemen.

Vrijwillige gedragscode

Ik schaam me inderdaad dat dit nodig is maar ik schaam me er niet voor dat ik 35 jaar als valutahandelaar met veel passie gewerkt heb. Gedeeltelijk voor rekening en risico van de bank, maar meer als sparringpartner van klanten. Zoals ik dit nu nog ben. De genoemde gedragscode is een vrijwillige en ik denk niet dat deze snel invloed zal hebben. Eigenlijk is het zoiets als de eed die bankiers moeten afleggen.

Mindset

Het moet een begin zijn van een mindset verandering. Maar als we nu kijken dat banken teveel boeterente rekenen bij de oversluiting van hypotheken, dan blijkt dat bij alles wat niet transparant is voor klanten de mindset ‘klant centraal’ even wordt vergeten. Dit moet veranderen. Er moet een andere motivatie komen om dingen te doen en vooral om dingen te laten. Dus geen focus meer op….. aandeelhouderswaarde. Hoge budgetten die gekoppeld zijn aan extra salaris in de vorm van bonussen. Maar, dit moet komen van bovenaf. Dus moeten het bestuur en de commissarissen het goede voorbeeld geven. Zij bepalen de richting van de bank. Mensen zijn hebberig en dit gedrag wordt nog steeds gestimuleerd. Maar niets doen is ook niet goed. Dus het is een zeer bescheiden begin.

Taak voor het bestuur

Dit begin moet samengaan met de besturing van de banken (of bedrijven). Besturen moeten budgetten vaststellen en bonussen uitdelen als collega’s eerst elkaar en dan klanten helpen. Het bestuur moet beginnen om te zorgen voor een veilige arbeidsomgeving waar wordt aangeven dat werkzaamheden zullen/ kunnen veranderen, maar dat er niemand ontslagen zal worden. Dat managers instaan voor hun afdeling (mensen) en niet aan de kant van hun bazen uit angst. Zorgen dat de afdeling een goedlopende machine is met als centrum een gezamenlijk belang en geen individueel belang. Verzet tegen kennis is macht en politiek gedrag. Samen staan we voor onze club en we zorgen voor elkaar. Dat staat bovenaan. Het klinkt misschien soft, maar dat is het niet. Als mensen zich veilig voelen geven ze bloed zweet en tranen en heb je weinig ziekteverzuim en voelt iedereen zich goed. Mensen werken harder en zo krijg je vanzelf meer en beter resultaat en veel loyaliteit voor elkaar en het bedrijf. Mensen zijn dan trots op waar ze werken. Als er angst is of onveiligheid dan werken mensen voor hun geld en van 9 tot 5 met geen of weinig loyaliteit.

Zonder politiek gedrag en als mensen eerst voor elkaar zorgen en mensen voelen zich veilig gaan ze automatisch voor de klanten zorgen. Verkopen is transfer of trust. En dit begint in de top van de organisatie.

Mening

Dus wat vind ik ervan? Bestuurders van valutahandelaren: Schaam jullie dat jullie de omgeving maken waarin de menselijke behoefte van hebberigheid belangrijker wordt dan collega’s en klanten. Jullie moeten beginnen met het geven van het goede voorbeeld. Laat dit een begin zijn, maar vooral bij de bestuurders. Ik heb altijd discussie gehad over dat ik teveel op de stoel van de klant ging zitten. Ik ben daar tot op de dag van vandaag trots op. Dat is wie ik ben. En zo zal ik altijd zijn. Dat heet empathie en dat geeft vertrouwen. ‘Practice what you preach’ niet alleen op papier in missie en visie maar in gedrag. Altijd! Eventueel tijdelijk ten koste van winst nooit van mensen. Dan komt het met de aandeelhouders ook goed.

Owner at Erna Erkens Valuta Advies (EEVA)

Andere artikelen van deze auteur:

Valuta ontwikkelingen en rente – Verwachtingen voor 2017

Valutabewegingen van Euro, Britse Pond en US Dollar: Altijd reuring op de markten

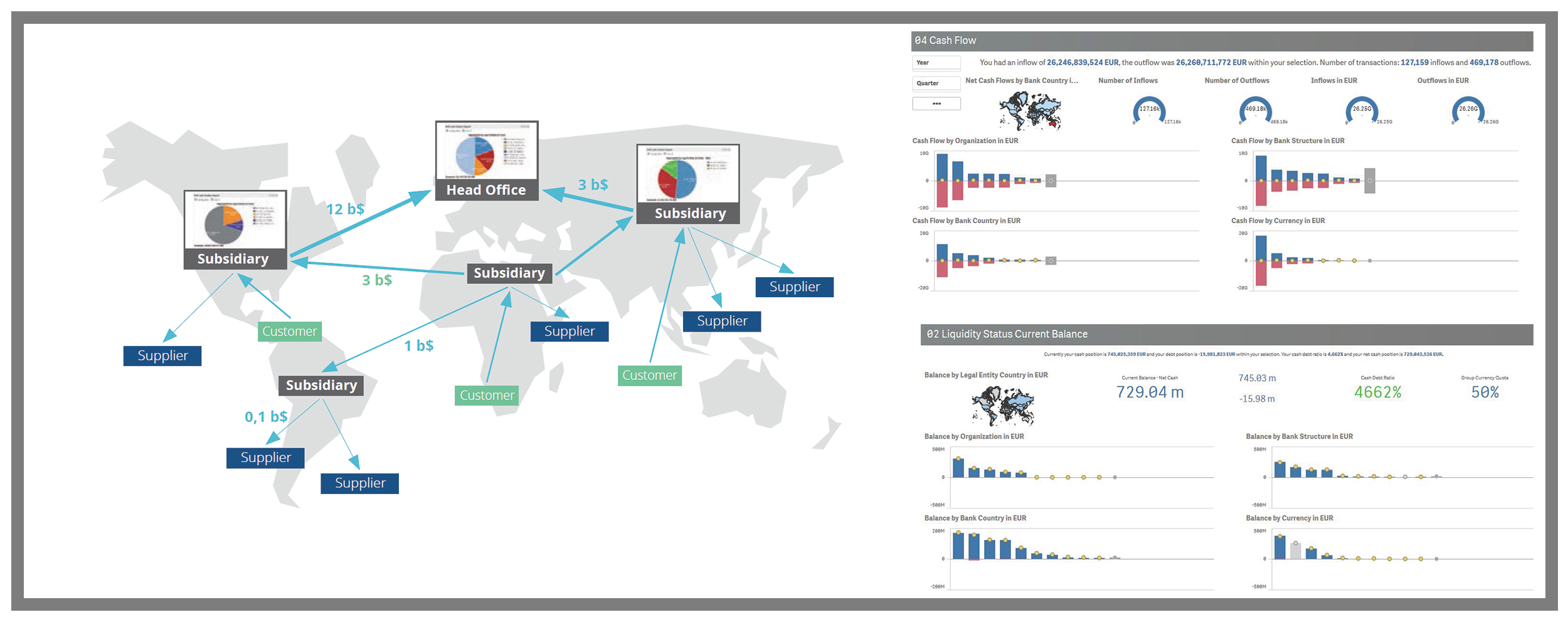

The main task of a treasurer is linked to cash management and short term funding and investments. This is the common practice in the Dutch corporate market, but this is by far not the right view on treasurer’s tasks and responsibilities. In the UK and USA the treasury function is more based on a position close to the CFO, being responsible for the corporate financial strategy and being an advisor for the financial framework of a company. A treasurer is more than a operational position in the company.

The main task of a treasurer is linked to cash management and short term funding and investments. This is the common practice in the Dutch corporate market, but this is by far not the right view on treasurer’s tasks and responsibilities. In the UK and USA the treasury function is more based on a position close to the CFO, being responsible for the corporate financial strategy and being an advisor for the financial framework of a company. A treasurer is more than a operational position in the company.

Dit is een verslag en korte samenvatting van mijn presentatie die ik mocht houden op het Financial Systems evenement. Afgezien van een gênante vertraging door mijn gebrekkige Powerpoint skills was het een prettige sessie afgerond met een pittige discussie tussen experts in de zaal. Eerst een korte samenvatting:

Dit is een verslag en korte samenvatting van mijn presentatie die ik mocht houden op het Financial Systems evenement. Afgezien van een gênante vertraging door mijn gebrekkige Powerpoint skills was het een prettige sessie afgerond met een pittige discussie tussen experts in de zaal. Eerst een korte samenvatting:

Our expert Carlo de Meijer is our blockchain specialist and publishes his articles on a regular basis. We present his latest article about blockchain and supply chain finance in a shorter version.

Our expert Carlo de Meijer is our blockchain specialist and publishes his articles on a regular basis. We present his latest article about blockchain and supply chain finance in a shorter version.

You might visit this site, being a treasury professional with years of experience in the field. However you could also be a student or a businessman wanting to know more details on the subject, or a reader in general, eager to learn something new. The ‘Treasury for non-treasurers’ series is for readers who want to understand what treasury is all about. Today our expert François de Witte will explain de difference between long term and short term debt.

You might visit this site, being a treasury professional with years of experience in the field. However you could also be a student or a businessman wanting to know more details on the subject, or a reader in general, eager to learn something new. The ‘Treasury for non-treasurers’ series is for readers who want to understand what treasury is all about. Today our expert François de Witte will explain de difference between long term and short term debt. François de Witte – Founder & Senior Consultant at

François de Witte – Founder & Senior Consultant at  How do strategic professionals decide on the best path to success for their company? The key is in transparency and real-time reporting. If it comes to the responsibility of the treasurer or financial professional this means deciding about company-wide cash flow and liquidity levels, bank, customer and supplier relations and working capital.

How do strategic professionals decide on the best path to success for their company? The key is in transparency and real-time reporting. If it comes to the responsibility of the treasurer or financial professional this means deciding about company-wide cash flow and liquidity levels, bank, customer and supplier relations and working capital.