| 5-4-2017 | Theo Paardekooper |

Brexit: It is the economy stupid! (quote van James Carville, adviseur van de voormalig president van de USA, Bill Clinton). Op 23 juni 2016 werd in de UK een raadgevend referendum gehouden waarin aan de bevolking werd gevraagd om steun voor het lidmaatschap van de Europese Unie. Een kleine meerderheid van 51,6% van de kiezers heeft tegen het lidmaatschap gestemd. Op donderdag 3 november 2016 heeft de Hoge Raad in de UK bepaald dat eerst het Britse parlement moest instemmen met het verzoek tot uittreding. Na parlementaire goedkeuring heeft op 29 maart de Britse regering het officiële verzoek tot uittreding uit de statengemeenschap van de Europese Unie ingediend. De vraag is wat de economische effecten zijn van deze Brexit voor de UK en de EU. Om een antwoord op deze vraag te geven, gaat dit artikel in op wat heeft geleid tot een Brexit referendum, de argumentatie van den tegenstanders en de economische effecten op korte en lange termijn.

Waarom een referendum in UK?

Op 27 mei 2015 kondigde de Britse Minister President David Cameron een “in/uit”- referendum aan tijdens de Queen’s Speech (Troonrede). Voordat het referendum werd gehouden heeft Cameron betere voorwaarden voor de UK in Brussel weten te bewerkstelligen. Met betere afspraken verwachtte hij dat het “remain” kamp, waartoe Cameron behoorde, een overwinning zou behalen. Dat het Brexit referendum zeer beladen was, manifesteerde zich een week voor de verkiezingen met de politieke moord op de Labour-politica Jo Cox, behorend tot het “remain”-kamp.

Argumenten vóór een Brexit

Independence Party (UKIP) is in 1993 opgericht met als doel om de UK de EU te laten uittreden. Hoewel in de landelijke politiek de partij geen rol van betekenis speelt, werd deze partij uiteindelijk bij de verkiezingen voor het Europees Parlement de grootste fractie van de UK. De voornaamste argumenten voor de Brexit van deze partij liggen op het gebied van soevereiniteit. Daarnaast spelen met name economische argumenten een rol. Door Brusselse regelgeving wordt de concurrentiepositie van de UK negatief beïnvloed. UK is een netto “betaler” aan de EU. In 2014 werd £8,6 mrd netto aan de begroting van de EU door de UK betaald. UKIP ziet veel meer mogelijkheden om dit bedrag in eigen land te besteden (o.a. aan zorg). Door vrij verkeer van goederen en personen wordt de Britse arbeidsmarkt “overspoeld” met goedkope buitenlandse arbeiders. Officiële data maken melding van 1,1 miljoen buitenlandse EU migranten. UKIP stelt dat de arbeidsmarktpositie van de Britse arbeider wordt ondermijnd door deze concurrenten. Tevens leggen deze arbeiders beslag op publieke faciliteiten, zonder daarvoor een bijdrage te leveren aan deze voorzieningen. Net als in andere Europese landen, vormt de immigratie een heet hangijzer. Bij dit referendum is dit het voornaamste (populistische) item. Naast arbeidsmigratie speelt hier de verdeling van asielzoekers over de EU lidstaten ook een voorname rol.

De korte termijn economische effecten van de Brexit

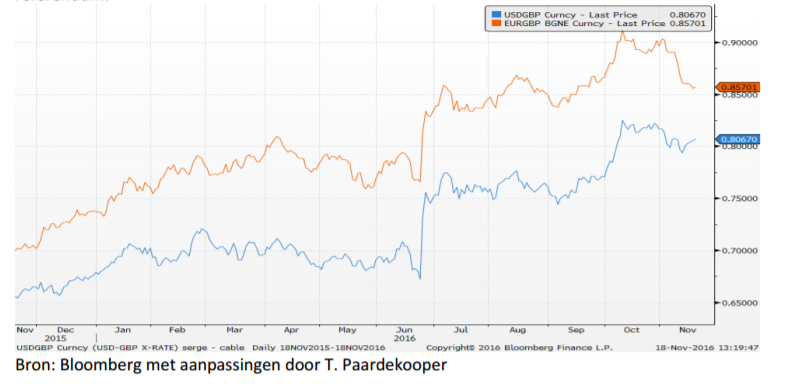

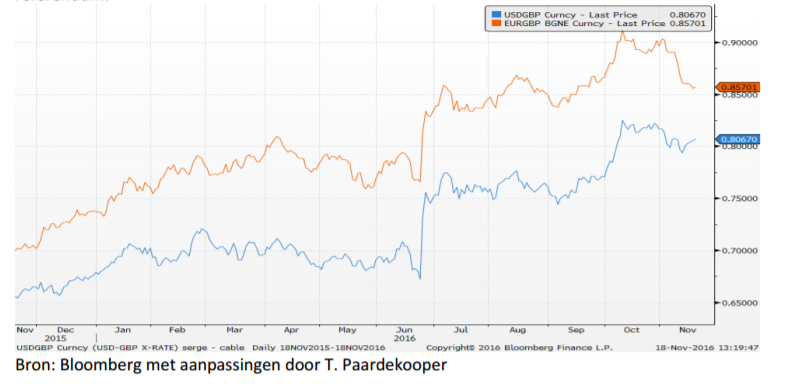

Effecten op de valuta markt De korte termijn effecten waren feitelijk al zichtbaar voor het referendum werd gehouden. Marktpartijen houden bij hun investeringsbeslissingen rekening met een Brexit scenario. In welke mate is bijvoorbeeld te meten in Foreign direct Investments (FDI). Door afname van de FDI daalt de economische groei en uit dien hoofde de overheidsinkomsten. Dit effect is direct waarneembaar in de wisselkoers van het Britse Pond. Na de Brexit is de koers van het Britse Pond met zo’n 12% gedaald. Op de valuta markten is een dergelijke koerswijziging zeer materieel. Door afname van de korte termijninvesteringen en desinvesteringen door beleggers, bedrijven en speculanten worden de vrijgekomen GBP verkocht en omgezet naar de eigen valuta. De forse aanbodtoename van GBP op de valutamarkt leidt tot deze forse koersdaling. Paradoxaal geeft een lagere wisselkoers een concurrentievoordeel voor bedrijven uit de UK. De goederen en diensten zijn 12% goedkoper geworden en derhalve aantrekkelijker te exporteren. Het korte termijn resultaat is dus een opleving van de Britse economie a.g.v toename van de export.

GRAFIEK: GBP valuta-koers ontwikkeling. Duidelijk is de waardestijging van EUR en USD na het referendum.

Euro/GBP en USD/GBP valuta-koers ontwikkeling over de afgelopen 12 maanden

Normaliter wordt het valuta-paar in GBP/USD aangegeven. Om de overeenkomsten tussen de koersontwikkelingen beter duidelijk te maken is gekozen voor notatie in USD/GBP

Effecten op de obligatie markt

De verwachte daling van de obligatiekoersen als gevolg van een verminderde belangstelling voor Brits schuldpapier is uitgebleven. De rente op de obligatie markt was al sterk gedaald naar 0,5% voor 10-jaars staatsschuldpapier. De Engelse Centrale Bank heeft na het Brexit referendum haar tarieven laten dalen naar een historisch laag niveau van 0,25% en tevens heeft ze steunaankopen op de obligatie markt verricht. Dit heeft een stabiliserend effect op obligatiekoersen. Door de korte termijn verbetering van de export als gevolg van lagere koers van de Britse Pond wordt een verbetering van de economische groei verwacht in 2017 van 0,8% naar 1,4% . Verdere steunmaatregelen blijven derhalve vooralsnog uit. Per factor kan de impact van de Brexit als volgt worden beoordeeld: Door het ontstaan van handelsbarrières bij uittreding uit de EU kan de exportpositie van de UK worden aangetast. De UK kan bilaterale overeenkomsten aangaan met haar handelspartners, maar daarbij zal ze een veel minder grote machtsfactor kunnen spelen in de onderhandelingen. Immers, de grote economische machtsblokken (EU, China, USA) kennen een veel lagere urgentie om tot een akkoord te komen. Hierdoor is de Britse economie veel vatbaarder voor protectionistische maatregelen, zowel op het gebied van direct importheffingen als van non-tarief matige maatregelen. Na een eerste opleving als gevolg van de waardedaling van het Britse Pond zal naar verwachting een verlaging van de export/import quote tot een afname van de economische groei leiden.

Overheidsuitgaven

De Britse overheid is een netto betaler aan de EU. (£8,6 mrd). Bij een overheidstekort van ca £89 mrd en een totaal GDP van £1870 mrd zal de aanwending van deze middelen maar een bescheiden positieve bijdrage kunnen leveren aan de economische groei. Afhankelijk van het uiteindelijke Brexit scenario zal een deel van deze besparing weer ingezet moeten worden ter compensatie voor enige toegang tot de Europese markt. Tevens zal door de Brexit de overheid worden geconfronteerd met fiscale stimulatie om bijvoorbeeld het investeringsklimaat voor buitenlandse partijen aantrekkelijk te maken. Door het wegvallen van de toegang tot de interne markt van de EU zullen veel bedrijven hun investeringen in de UK heroverwegen. Bijvoorbeeld voor het behoud van de auto industrie, een belangrijk sector in de Britse economie, heeft de overheid al stimulerende maatregelen afgekondigd.

Investeringen

De investeringen betreffen zowel de investeringen om de groei te faciliteren als investeringen van buitenlandse partijen (Foreign Direct Investments, FDI) in de UK. Als de groei afneemt of als er zelfs sprake is van economische krimp, dan zal dit leiden tot een sterke verlaging van de investeringen. De FDI zullen, gevoed door onzekerheid en door beperking van toetreding tot de Europese markt via de UK, naar verwachting verlaagd worden.

Consumptie

Gestimuleerd door een lage rente die door de Centrale Bank wordt gefaciliteerd door monetaire maatregelen zullen de consumptieve uitgaven in aanvang nog op peil blijven. Echter, als de export en de FDI zullen afnemen, dan zal dit uiteindelijk impact hebben op het beschikbare inkomen per capita met als resultaat een afname van de consumptie.

De lange termijn economische effecten van de Brexit

De UK staat op plaats 7 van de Global Competitiveness Index. De arbeidsmarkt is na de USA en Canada een van de meest flexibele ter wereld. De beoogde afname van de immigratie zou op termijn een negatief effect kunnen hebben op de populatie en dan met name in de leeftijdsopbouw van de Britse populatie. Net als de andere Europese landen vergrijst de bevolking van de UK. Om de beschikbaarheid van arbeidskrachten te waarborgen en om de zorg en sociale voorzieningen op peil te houden, is een evenwichtiger demografische beeld met een lager vergrijzingspercentage van belang. Er leven vooral veel oudere Britten als pensionado’s in de EU. De vraag is of deze groep na de Brexit zal moeten terugkeren naar de UK. Dit zal extra druk op de voorzieningen geven en leiden tot extra kosten voor het in stand houden van het nu nog gratis stelsel van gezondheidszorg in de UK.

Scenario’s voor uittreding

Als het uittredingsverzoek door de UK zal worden ingediend, dan staan zowel de UK als de EU voor een belangrijk besluit. Hoe wordt de onderlinge (handels) relatie tussen beide partijen in de toekomst vormgegeven?

Er zijn 5 scenario’s denkbaar:

- Geen handelsverdrag met de EU

Handel zal geschieden volgens de WTO-regeling als “Most Favoured Nation” (FMN). UK zal hetzelfde behandeld worden als ieder ander land met deze status. Er is een gelijk “level playing field” en geen concurrentie nadeel met betrekking tot de handel met de EU. Ieder MFN lid moet dezelfde markttoegang bieden aan de andere MFN leden.

- Ondertekening van het EFTA verdrag, net als Noorwegen, IJsland en Liechtenstein.

Met ondertekening van dit verdrag blijft UK lid van de EEA (European Economic Area) en blijft vrij verkeer van goederen en personen gehandhaafd. De UK zal hier wel een vergoeding voor moeten betalen aan de EU. Tevens moet worden voldaan aan alle wetten een regelgeving die door Brussel wordt opgelegd.

- Ondertekening van het EFTA-verdrag zonder lidmaatschap van de EEA, net als Zwitserland. Zwitserland heeft toegang tot de interne markt, zonder dat er vrij verkeer is van personen. De bank- en dienstverlenende sector heeft geen vrije toegang tot de EU. Wel is sprake van een financiële bijdrage door Zwitserland aan de EU.

- Een bilateraal handelsverdrag, zoals het CETA verdrag met Canada. Hierbij wordt meer in detail vastgelegd welke goederen en diensten vrij verhandelbaar zijn en hoe wordt omgegaan met regelgeving die import/export belemmerend kan werken.

- Ondertekening van een douane-unie verdrag, zoals de EU heeft met Turkije.

Er is sprake van vrije handel van industriële goederen, maar geen vrije handel van agrarische producten of diensten. Er zijn geen afspraken over non-tarifaire maatregelen als grenscontroles, productstandaarden en veiligheidseisen.

Impact voor de EU

De Europese economie zal ook enig nadeel ondervinden van de Brexit. Met name het signaal dat is afgegeven als gevolg van het Brexit referendum heeft impact op het vertrouwen in de duurzaamheid van het huidige Europese model. Europese leiders zullen gefocust blijven op het behoud van het Europese model en hierdoor zal mogelijk de polarisatie tussen de pro- Europeanen en de nationalistische partijen in Europa toenemen. De EU zal geconfronteerd gaan worden met individuele eisen van landen, onder het dreigement van het houden van een vergelijkbaar exit- referendum.

Als de Brexit een positieve effect zal hebben op de economie of op deelsectoren van de UK a.g.v. deregulering of belastingverlaging, dan zal de roep om dergelijke maatregelen ook te horen zijn in Europa. Zo kan uittreding van de Britten uit de EU de start worden van een verder uiteenvallen van de Europese Unie als economisch en politiek blok.

Conclusie

De Europese Unie en haar voorgangers zijn ooit opgericht om een einde te maken aan de al eeuwen durende gewapende rivaliteit tussen de Europese naties. Door de economische barrières te verwijderen is uiteindelijk een grote vrijhandelszone ontstaan met grote aantrekkingskracht op landen aan de grens van de EU.

De impact op de economie na de Brexit zal sterk bepaald worden door het uittredingsscenario. De verwachting is dat hoe “harder” de Brexit, hoe groter de daling van de GDP. Effecten aan de vraagzijde van de economie, t.w. Import/Export, Investeringen en Consumptie zullen hard geraakt worden. Sterke overheidsstimulering in combinatie met een sterk nationaal zelfbewustzijn zal nodig moeten zijn om de UK in staat te stellen om een hard scenario om te zetten in positieve economische effecten. Daar UK een veel kleinere markt is dan de EU, met een beperkte negatieve handelsbalans, maar waar 2/3 deel van de economie betrekking heeft op import of export, zal de uittreding uit de Europese markt de economie flink gaan raken; het effect op de UK zal groter zijn dan op de EU. De Brexit is een feit, maar ook in exit strategieën bestaan veel varianten.

Theo Paardekoper

Independent treasury specialist

Eerdere artikelen over de Brexit op treasuryXL:

Brexit: Winnaars en verliezers

Brexit en GBP: Een historische dag

Maarten Verheul – Treasury Consultant

Maarten Verheul – Treasury Consultant

l of we voor het Britse pond en de Amerikaanse dollar over een valutaoorlog kunnen spreken. De EUR/USD koers zit al sinds december vorig jaar in een trading range van 1.08/1.1400. Weinig beweging voor dit valutapaar en de algemene verwachting is dat het rentebeleid van de FED (een hogere USD rente later dit jaar) voor meer vraag naar dollars zou kunnen leiden en we eindelijk buiten deze bandbreedte treden. De daling van het pond wordt gedreven door de onzekerheid na het Brexit referendum, dit zal op korte termijn niet veranderen. Renteverwachtingen spelen een grote rol, het Noorse Kroon (NOK) was daar een goed voorbeeld van vorige week toen deze munt flink in waarde steeg na een hoger inflatie cijfer voor de maand juli. De verwachting dat de Noorse centrale bank de rente in september opnieuw zou verlagen werd door dit cijfer teniet gedaan en zorgde voor meer vraag naar NOK.

l of we voor het Britse pond en de Amerikaanse dollar over een valutaoorlog kunnen spreken. De EUR/USD koers zit al sinds december vorig jaar in een trading range van 1.08/1.1400. Weinig beweging voor dit valutapaar en de algemene verwachting is dat het rentebeleid van de FED (een hogere USD rente later dit jaar) voor meer vraag naar dollars zou kunnen leiden en we eindelijk buiten deze bandbreedte treden. De daling van het pond wordt gedreven door de onzekerheid na het Brexit referendum, dit zal op korte termijn niet veranderen. Renteverwachtingen spelen een grote rol, het Noorse Kroon (NOK) was daar een goed voorbeeld van vorige week toen deze munt flink in waarde steeg na een hoger inflatie cijfer voor de maand juli. De verwachting dat de Noorse centrale bank de rente in september opnieuw zou verlagen werd door dit cijfer teniet gedaan en zorgde voor meer vraag naar NOK.