Uitgelicht: Staat haalt in 12 minuten €1 mrd op met heropening staatsobligatie

| 03-10-2016 | Rob Söentken |

Ex-derivatives trader

| 03-10-2016 | Rob Söentken |

Ex-derivatives trader

| 30-09-2016 | Erna Erkens |

U kunt de zekerheid kopen dat u over uw variabele financiering nooit een hoger 1- maands Euribor tarief betaalt dan 0.25% (exclusief de opslag uiteraard). U blijft gewoon het 1 maands Euribor betalen zolang dit onder het 1 maands Euribor onder de 0.25% blijft.

U kunt de zekerheid kopen dat u over uw variabele financiering nooit een hoger 1- maands Euribor tarief betaalt dan 0.25% (exclusief de opslag uiteraard). U blijft gewoon het 1 maands Euribor betalen zolang dit onder het 1 maands Euribor onder de 0.25% blijft.

Dan denk ik dat het een goed idee is om een renteplafond (Rentecap) te kopen op deze Euribor rente. Ik heb de afgelopen tijd een aantal artikelen gelezen en hoe meer ik er over nadenk, hoe sterker mijn overtuiging wordt dat de rente sneller zal stijgen dan de markt nu in prijst. Dit is te zien in de platte rentecurve.

Dit is een grafiek van korte naar de lange rente. We bevinden ons, volgens mij, in een ongezonde rente situatie. De rente is historisch laag en er gebeurt niet wat de ECB hoopte dat er zou gebeuren. Namelijk inflatie en economisch herstel (dit is er dan wel mondjesmaat maar met veel bijwerkingen).

De negatieve effecten wegen volgens steeds meer mensen niet meer op tegen de positieve effecten. Er komen steeds meer meningen en overtuigingen dat dit zo niet door kan gaan en het borrelt. Misschien nu nog diep onder de grond, maar noem het vrouwelijke intuïtie, dit gaat volgens mij sneller veranderen dan waar de markt nu rekening mee houdt. Leest u Joseph Stiglitz en Bas Jacobs er maar eens op na. Stel dat Donald Trump president wordt op 8 november. Dan gaat de rente echt snel stijgen want hij is niet vies van verhoging van de overheidsuitgaven. En dat kost geld!

De korte (Euribor rente) en de lange bijvoorbeeld 5 en 10 jaars rente zijn heel laag. Daarom is de premie op voor het kopen van een renteplafond op het Euribor (1 of 3 maands bijvoorbeeld) nu relatief heel laag (=goedkoop). Dus u kunt voor (relatief) weinig geld zekerheid kopen van bijvoorbeeld een Euribor tarief van 0.25%. Dat is een mooi tarief en over 2 jaar ziet de wereld van de rente er volgens mij echt heel anders uit.

Heeft u een lening met een variabele Euribor-rente, dan kan uw rente veranderen. Want stijgt de Euribor, dan stijgt uw rente mee. En omgekeerd: als het Euribor daalt, daalt ook uw rente. Heeft u bijvoorbeeld een lening met een 1-, 3- of 6-maands variabele Euribor-rente? Dan betekent dit dat uw Euribor-rente één keer per maand, één keer per drie maanden of één keer per zes maanden kan wijzigen.

‘Cap’ betekent ook wel ‘plafond’ of ‘top’. Bij een rentecap spreekt u met uw bank een Euribor-renteplafond af: de ‘caprente’. Stijgt het Euribor boven het afgesproken plafond? Dan bent u daartegen beschermd: u betaalt maximaal de caprente (plus uw opslag). Maar daalt het Euribor onder uw plafond? Dan profiteert u van het lage Euribor. U betaalt de lagere variabele Euribor-rente. Voor het afsluiten van een rentecap betaalt u een éénmalige premie aan de bank.

Wilt u een rentecap naast uw lening? Dan werkt het Euribor-plafond zo:

1. Voor uw lening betaalt u aan uw bank de variabele Euribor-rente en uw individuele opslag.

2. De bank bekijkt of u een bedrag terugkrijgt:

Is het Euribor hoger dan uw renteplafond? Dan ontvangt u het verschil terug.

Is het Euribor lager of gelijk aan uw renteplafond, dan ontvangt u niets. U betaalt per saldo: maximaal de caprente plus de individuele opslag. Daarnaast betaalt u éénmalig een premie aan uw bank.

In de rentecap overeenkomst worden de onderstaande dingen afgesproken:

1. De hoogte van het plafond voor de variabele Euribor-rente (Caprente of Capstrike).

2. Hoe lang het Euribor-renteplafond geldt (begin- en einddatum). Anders gezegd de looptijd.

U kunt een rentecap afsluiten voor maximaal 10 jaar. Als u de rentecap wilt kopen op een variabele lening met een vaste looptijd mag de rentecap nooit langer lopen dan de looptijd van de lening.

3. Het bedrag waarvoor deze rentecap geldt. Anders gezegd, de hoofdsom.

U kunt een rentecap afsluiten voor het hele leenbedrag of voor een deel, bijvoorbeeld 50% van het leenbedrag. Er geldt een minimumbedrag van € 250.000,-. Sluit u een rentecap af voor een deel van het leenbedrag? Dan blijft u voor het overige deel risico lopen op stijging van de variabele Euribor-rente.

Als u een rentecap afsluit, betaalt u éénmalig een bedrag aan de bank: de premie. In de premie zit ook de vergoeding voor de bank verwerkt (marge). Daarnaast hoeft u geen andere kosten aan de bank te betalen. De hoogte van de premie hangt onder meer af van de caprente, het hoofdsomverloop en de looptijd van de rentecap. Daarbij geldt: hoe hoger het Euribor-renteplafond, hoe lager de premie. En: hoe langer de looptijd, hoe hoger de premie.

Lost u de lening vervroegd af? Of stopt de lening om een andere reden eerder dan afgesproken? Dan heeft u de rentecap niet langer nodig. De bank heeft dan het recht om de rentecap stop te zetten. Overweegt u uw lening vervroegd terug te betalen, laat dit dan weten aan uw relatiemanager en uw treasury adviseur. Uw rentecap verandert namelijk niet automatisch mee. Uw treasury adviseur kan u informeren over de gevolgen voor uw rentecap.

Stopt de rentecap vóór de afgesproken einddatum? Dan verrekent de bank op dat moment de ‘marktwaarde’ van de rentecap met u:

Heeft de rentecap marktwaarde? Dit is het geval als de Cap rente lager is dan de actuele Euribor rente. U ontvangt dan een bedrag van de bank. Heeft de rentecap geen marktwaarde. Dit is het geval als de Caprente hoger is dan de actuele Euribor rente. U ontvangt dan niets.

De marktwaarde van de rentecap is afhankelijk van de resterende looptijd, de hoofdsom, de actuele en verwachte Euribor-rente en de beweeglijkheid van de markt. Goed om te weten: de marktwaarde van de rentecap is nooit minder dan nul Euro. U betaalt dus nooit een bedrag aan de bank bij eerder stopzetten van de cap.

Wilt u een rentecap afsluiten, maar de premie niet in één keer vooraf betalen? Dan kunt u kiezen voor gespreide premiebetaling. U betaalt de premie dan in termijnen, bijvoorbeeld per maand, of per kwartaal. Belangrijk om te weten: Bij gespreide premiebetaling is de premie hoger.

Eindigt de rentecap voortijdig, bijvoorbeeld omdat u de lening vervroegd heeft afgelost? Dan moet u de resterende premie nog wel betalen.

Voorbeeld:

Stel u heeft een lening of werkkapitaal financiering van EUR 1.000.000.

U betaalt nu als basis het 1 maands euribor van -0.35% (waarschijnlijk heeft u een bodem van 0%, jammer en vreemd genoeg). U heeft een kredietopslag van 2.00%

U betaalt per saldo 2.00% over 1 maand bij een minimum van 0%. Dit is over EUR 1 mio = EUR 1.722.22 aan rente per maand.

U betaalt per saldo 1.65% als u geen minimum heeft van 0% = EUR 1.420.83 aan rente per maand

Stel u koopt een Cap (=renteplafond) op 0.25% voor 5 jaar startend 01-01-2017 t/m 01-01-2022

Daar betaalt u voor vooraf EUR 10.500,–

Dat is EUR 2.100,= per jaar.

Het maximale rentetarief wat u betaalt op uw rekening-courant = 0.25% + 2.00% opslag = 2.25% en daar betaald u EUR 2.100 per jaar voor (= 0.21%). Dat is EUR 175.00 per maand. Dat lijkt me in deze onzekere tijden een prachtige verzekering van uw rentekosten. Dan betaalt u dus maximaal 2.46% per maand (0.25% rente plafond +2.00% kredietopslag + 0.21% premie van de cap = 2.46%). U betaalt nu 2.00% per maand.

Dus u bespaart rente als het 1 maands Euribor boven de 0.46% uitkomt.

Als het Euribor 5 jaar lang onder de 0.25% blijft, heeft u EUR 2.100 per jaar weggegooit. Dat is waar. Maar als het Euribor in die 5 jaar stijgt naar bijvoorbeeld 1.00% dan betaald u per maand zonder Rentecap EUR 2.583.33

En met Rentecap EUR 2.118.33 (hierin zit de premie meegerekend). Verschil = EUR 465 per maand (= EUR 5.579.96 per jaar).

Koopt u een rentecap op 0% voor 5 jaar. Dit is vaak ook de rente die u nu betaalt dan kost dit u EUR 12.800. Dit is EUR 2.560 per jaar = EUR 213.33 per maand (= 0.25%) voor de zekerheid op een maximaal Euribor van 0%

Ik vind het een goed idee. Als u het ook een goed idee vindt neem dan contact op met mij op of met uw bank. Als u ondersteuning zoekt, dan ben ik er voor u.

Owner at Erna Erkens Valuta Advies (EEVA)

| 29-09-2016 | TIS (Treasury Intelligence Solutions) | sponsored content |

This article aims to describe the current “eBAM Market Best Practice” that can be achieved by using the TIS (Treasury Intelligence Solutions GmbH) cloud-based electronic Bank Account Management (eBAM) platform.

Many corporates are in need of a comprehensive tool for managing banks and bank account related information and processes. Typically, the main requirements are to have visibility and control over the bank accounts maintained globally and the ability to effectively store bank account related information and documentation, as well as centrally managing the processes on the lifecycle of this information. Furthermore, a typical requirement is for a system that corporates can use for electronic opening, closing and maintenance of bank accounts, including generation of audit reports. In the chapters to follow, TIS provides detailed information about the eBAM Market Best Practice and how the TIS Bank Account Management SaaS (Software as a Service) can fully cover the requirements as well as provide further added-value services to our customers.

Corporations worldwide face tremendous challenges to cope with an ever increasing volume of information. As more and more internal governance and compliance regulations receive high-level attention, it is essential to have this information at hand, quickly and at the push of a button. Managing bank accounts is one of the main drivers that encourage CFO and Treasurers alike to minimise risks and adopt automated processes. In addition, the accounting teams that manage this data on a daily basis are often under pressure to optimise their own processes as well.

Effective and structured Bank Account Management is understood to be one of the main steps Treasury Departments should take to fulfill governance and compliance regulations. In addition, by implementing a central bank account repository, both data and processes can be optimised and the performance can be measured and monitored. We are also seeing an increasing demand for banks to make use of an electronic exchange of Bank Account Management (eBAM) information.

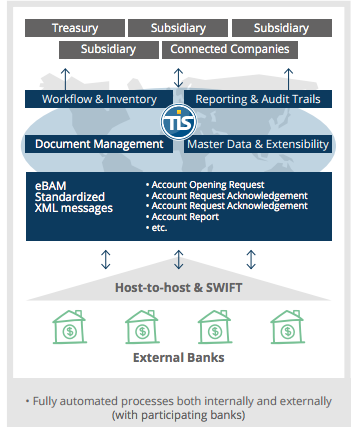

eBAM is based on the exchange of 15 standardised ISO 20022 XML messages, developed by SWIFT, which mainly cover the processes of opening, closing and changing bank accounts and mandates.

The key advantages and acknowledged benefits in adopting an eBAM solution are:

So what is the main problem? What are the biggest challenges corporates are facing? The most painful issues can be summarised as follows:

Together with the financial crisis of the recent years, this has encouraged many organisations to steer towards a professional – and ideally electronic – Bank Account Management strategy. (e)BAM adoption often accompanies the fundamental new approach corporates must adopt in assessing financial risk today

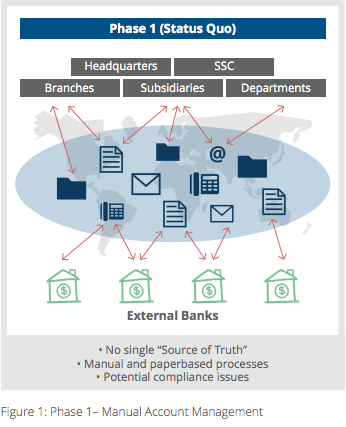

The “Status Quo” graphic in Figure 1 (page 4) represents these challenges.

The evolution of a Bank Account Management can be divided into three main phases:

PHASE 1 (Status Quo for majority of corporates):

Manual, paper-based and non-transparent processes for managing bank accounts and mandates

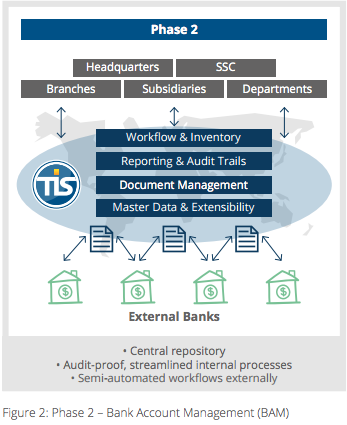

PHASE 2 (Bank Account Management):

Implementation of a web based “Software as a Service” (SaaS) BAM solution to automate and streamline internal processes and make them transparent. This includes a centralised document management internally and externally, towards the banks

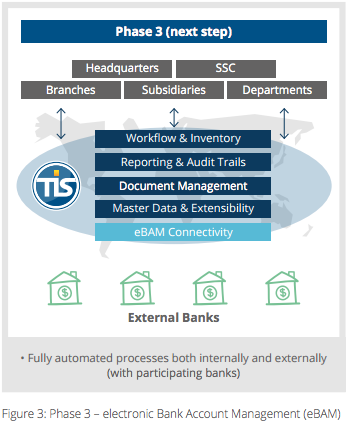

PHASE 3 (eBAM):

Evolving towards an extensive eBAM solution where electronic and automated workflows also used for the external communication with banks.

The manual and paper-based workflows used to communicate with the partner banks regarding bank accounts and mandates have a long and familiar history. One of the main disadvantages is that these are critically slow and error-prone processes, often leading to governance issues. They do not support today’s auditing, compliance and regulatory requirements and include the use of:

Introducing a web-based SaaS Bank Account Management (BAM) solution provides a clear approach to obtaining the required overview of all banks and bank accounts. Globally, this is a centralised and audit-proof solution, including accurate master data management and electronic workflow based processes for requests to open/close/change bank account activities. The main aspects are as follows:

By moving towards an eBAM solution, additional benefits can be achieved.

The main added-value is a straight-through-process (STP) with participating banks. A set of 15 standardized ISO XML messages can be exchanged on an eBAM platform to cover all main bank account and mandate workflow (opening, changing, closing, confirming).

In addition to the advantages of phase 2 this enables corporates to also streamline and automate the external communication with their banks. The painful and laborintensive paper-based workflow is substituted by electronic communication. Currently, this only works for existing corporate-to-bank relations. The Know-Your-Customer (KYC) process at the beginning of a relationship cannot be accomplished electronically yet. The key eBAM benefits are described in chapter 6 “Best Practice Processes”.

In our view and based on customer feedback, the new TIS eBAM solution (as shown below in figure 2) currently represents the best practice in the market.

The TIS model is based on key elements that are part of efficient, low-risk business workflows also embedding current regulatory requirements. Bank accounts can be managed globally, regionally or on division/entity level, with a clear segregation of duties and a customisable notification/alerting functionality:

Best Practice Governance Processes – Master Data & Inventory

Electronic business workflows provide an overview of group-wide requests for opening, changing or closing bank accounts, keeping all master data up to date in a central repository. This also enables real-time access to any related information at the push of a button. All information is made centrally available and integrated with various back-end (ERP) system which require information, such as account data, authorisation rights and daily limits.

While workflows can be automated and delegated to the responsible employees, the solution provides a constant overview of the master data and user permissions on a central level. With the electronic and customisable inventory process local or entity managers can be obligated to confirm the accuracy of the relevant data.

Centrally Managed Authorisations – Workflow & Authorisation

All relevant bank account processes, including authorised signatory details, can be confirmed and monitored in an audit-proof, compliant and customisable way, including a four-eye principle. By guiding and enforcing the approval and change management processes for bank-and account data, internal audit requirements are also met.

Levels of restrictions, signature cards, digitalised signatures and credentials, legally binding country- and bank-specific documentation are all managed and securely stored in a central repository.

Integration

Centralisation of information, documents and processes delivers great benefits; however, eBAM reaches its full potential if all the information can be integrated with the various business systems used in the company, such as ERP or treasury systems. These systems usually depend on – or even are the source of – the information, which is centrally managed. The integration also facilitates the decentralised maintenance and usage of information and at the same, enables complete central governance. Integration scenarios include central approval of accounts which are created within the ERP systems, distribution of signature authorisations or limits as well as account data.

Certified integration capabilities, such as offered by TIS (e.g. SAP certification), ensure that the functionality meets the quality requirements of the vendors and compatibility of the integration scenarios with new releases.

The eBAM advantages meet all challenges outlined in chapter 4. This best practice approach can be summarised as follows: Automated, flexible and consistent STP processes for opening, maintenance and closure of bank accounts, providing clear global visibility, accurate accountability

Regarding an eBAM implementation strategy, we recommend that some key elements are taken into consideration in order to realise a flexible and customisable multi-bank and multichannel integration:

TIS (Treasury Intelligence Solutions)

TIS (Treasury Intelligence Solutions)

| 28-09-2016 | Maarten Verheul |

Eerst moeten we weten hoe je een naderend faillissement herkent. Als ik zelf een aantal signalen moet noemen dan zijn dat: Liquiditeitsproblemen en zodanig, dat meer dan 60 dagen te laat betaald wordt aan crediteuren. Negatief eigen vermogen en veel personeelsverloop.

Eerst moeten we weten hoe je een naderend faillissement herkent. Als ik zelf een aantal signalen moet noemen dan zijn dat: Liquiditeitsproblemen en zodanig, dat meer dan 60 dagen te laat betaald wordt aan crediteuren. Negatief eigen vermogen en veel personeelsverloop.

Dagelijks heb je te maken met het grote spel van CASH. Cash binnen halen en plannen, hoe geef ik het uit en wat moet ik al reserveren? Soms moet je je zelfs wel eens bemoeien met de key accounts van debiteuren om op tijd genoeg geld te hebben voor een betaling die niet later kan zoals salaris, BTW, loonheffing en dergelijke.

Voorkom te alle tijde, dat je zo laat betaald, dat kredietverzekerde crediteuren je bedrijf achterstallig melden bij hun kredietverzekering. De kredietverzekering kan limieten van andere klanten verlagen of zelfs intrekken en dan heb je niet bij één, maar bij meerdere crediteuren cq leveranciers problemen.

Dan kan je nog omzetten naar cash buiten debiteuren zoals Sale Lease back. Nieuwe investeringen alleen nog leasen. Als je een eigen pand hebt ,ook al zit er hypotheek op, kan je met sale lease back van het pand wel eens ineens uit de zorgen zijn.

Ook een financiële reorganisatie kan helpen. Schulden omzetten in aandelen. In mooie woorden heet dat conversie in aandelen. Maar ook leningen omzetten in achtergestelde leningen.

Velen denken waarschijnlijk dat dit onderwerp de ‘ver van mijn bed show’ is, maar dan kan je toch wel eens bedrogen uitkomen. Wat kan je zoal tegen komen in een bedrijf? Niet alleen bezig zijn met korte termijn, maar ook met lange termijn. Rekening houden met worst case scenarios zoals 35% daling in omzet. Strategie aanpassen zoals prijswijzigingen. Als controller moet je ook meedenken met en als een ondernemer.

Alle genoemde zaken en natuurlijk ook de Cash Flow komen aan de orde als je tegen een faillissement aan zit. Belangrijk is om de signalen van een faillissement op te pakken. Te veel aanmaningen, te veel deurwaarders en incassobureaus, in bijzonder beheer bij de bank, dat zijn allemaal signalen. Als je er niets mee doet, dan is het te laat.

Ik ken de signalen. Ik heb ooit een faillissement voorkomen, terug uit bijzonder beheer van de bank naar normaal beheer en 5 jaar later bedrijf succesvol verkocht aan Private Equity.

[separator type=”” size=”” icon=””]

Maarten Verheul – Treasury Consultant

Maarten Verheul – Treasury Consultant

[button url=”http://www.treasuryxl.com/community/experts/maarten-verheul/” text=”view expert profile” size=”” type=”primary” icon=”” external=”1″]

| 27-09-2016 | Carlo de Meijer |

Who is not yet convinced of the potential of blockchain? Here is another example that shows blockchain is beyond the hype. Early September, the Hyperledger Project, a collaborative cross-industry effort to advance blockchain technology, announced that 17 new companies and organisations have joined, bringing the total number of members to more than 80. And expectations are that this number will see a further growth, to beyond 100 at the end of 2016.

Who is not yet convinced of the potential of blockchain? Here is another example that shows blockchain is beyond the hype. Early September, the Hyperledger Project, a collaborative cross-industry effort to advance blockchain technology, announced that 17 new companies and organisations have joined, bringing the total number of members to more than 80. And expectations are that this number will see a further growth, to beyond 100 at the end of 2016.

Let’s have a look how this collaboration platform performed! But first, what is the Hyperledger Project, and what is their goal?

As they describe themselves on their website:

“The Hyperledger project is an open source collaborative effort created to advance blockchain technology by addressing important features for a cross-industry open standard for distributed ledgers. It is a global collaboration including leaders in finance, banking, Internet of Things, supply chains, manufacturing and Technology. The Linux Foundation hosts Hyperledger Project as a Collaborative Project under the foundation”.

Goal

Main goal is to build an enterprise grade, open source distributed ledger framework and code base to drive blockchain innovation. This should enable organisations to build and run robust industry-specific applications, platforms and hardware systems to support their individual business transactions. All of these innovations will work with an open-source code and distributed ledger architecture.

Through the creation of a framework that integrates different components for different use cases, the consortium is seeking to bring cohesion to a number of independent blockchain efforts that are in the process of developing protocols and standards. The collaboration should help identify and address important features and currently missing requirements for a cross-industry open standard for distributed ledgers.

Codebases

The Hyperledger Project is made up of different codebases donated to the Linux Foundation, contributed by several of its members including IBM, Digital Asset Holdings, Blockstream, Ripple and others to further the Project goals. IBM alone donated 44.000 lines of codes. In total, there are now 160 code contributors (including individuals that may not be working on behalf of any company). It provides a vehicle for companies to collaborate on features.

Members

The Hyperledger Project has gained a lot of industry support in advancing blockchain technology. Since its formal launch in February this year, with original 30 founding members, this number jumped to 80 in a half year time.

New Hyperledger members thereby come from all over the world, including Europe, the US and Asia. They have joined a rapidly growing and diverse group across various industries, including finance, banking, trade finance, supply chain management, manufacturing, technology etc.

The Hyperledger Project has backing from many big corporates. Amongst its members there are a large number of established names from technology giants like IBM, Intel, Cisco, Accenture; to financials with names as JP Morgan, BNY Mellon, ANZ Bank, HSC, Wells Fargo; exchanges such as London Stock Exchange, Deutsche Borse, organisations like SWIFT, CLS, DTCC, Digital Asset Holdings, as well as the bank-backed blockchain consortium R3CEV.

Incentives

Why are they all joining the Hyperledger Project?

There are various motivations and reasons why companies are joining this Project. But in general, Hyperledger is seen by many as being “at the cutting edge of blockchain”. Major institutions are increasingly viewing the Hyperledger Project as a venue for further engagement. International collaboration cross-industry, organised effort plus local experience are thereby looked at as key to ensuring the scalability and the adoption of distributed ledger technology.

For them the Hyperledger Project is uniquely positioned to foster the collaborative approach needed in order to advancing the blockchain ecosystem and promoting blockchain’s extensive application to serve as the future credible infrastructure. They hope, by working with this growing community, to further Hyperledger’s vision and open blockchain development efforts. This by sharing ideas, experiences, expertise and knowledge in an effort to bring blockchain’s emerging technology to market

“A key factor of the project’s success will be member expertise and guidance” – Brian Behlendorf

The Hyperledger project has been rapidly moving forward since the start. Next to the announcement of a growing number of organisations joining their collaborative platform, we have seen a number of interesting developments surrounding the Hyperledger Project.

Election Technical Steering Committee

The governance structure has been further strengthened. The Hyperledger Project recently elected a new Technical Steering Committee (TSC) consisting of 11 members. The members include representatives from names like R3CEV (the other blockchain consortium), Digital Asset Holdings, IBM, London Stock Exchange, and DTTC. The composition of this TSC reflects the importance of these players in the Hyperledger Project, from both a technology as well as a business point of view.

Hyperledger Project and SIBOS Innotribe

Hyperledger Project announced it will sponsor the Innotribe Networking event at Sibos 2016, on Wednesday, September 28. The conference will be held on September 26-29 at PALEXPO in Geneva. As the world’s premier event for financial services, Hyperledger Project is looking forward to discussing open source distributed ledger technology and its potential to transform the industry with leading companies and experts.

Trade Finance Proof of Concept

The Hyperledger Project as well as the bank-backed blockchain consortium R3CEV announced initiatives to develop blockchain prototypes for trade finance innovation on the same day. Both initiatives were exploring how distributed ledger technology could streamline the existing old-fashioned, paper-based and expensive world of trade finance, using letters of credit. They thereby tried to tackle trade financing challenges via this technology.

Hyperledger Project trade finance proof of concept

The Hyperledger Project trade finance proof of concept comprised HSBC, Bank of America Merrill Lynch and IDA (Singapore). Aim of the various parties was to use a blockchain prototype to streamline global trade. The application mirrors a paper-intensive letter of credit (LC), whereby participants could execute a trade deal automatically through a series of digital smart contracts. They thereby used the open source Hyperledger Project blockchain fabric, thereby supported by IBM Research and IBM Global Business Services.

R3CEV blockchain trade finance initiative

R3CEV and 15 of its blockchain consortium members have “successfully” completed two prototypes using distributed ledger technology for smart contracts. The banks designed and used so-called smart contracts on R3’s Corda distributed ledger platform to process accounts receivable (AR) purchase transactions, invoice financing or factoring, and Letter of Credit (LC) transactions.

The involved member banks in the trials include: Barclays, BNP Paribas, Commonwealth Bank of Australia, Danske Bank, ING Bank, Intesa Sanpaolo, Natxis, Nordea, Scotiabank, UBS, UniCredit, US Bank and Wells Fargo.

Competition or collaboration?

HSBC, involved in the Hyperledger Project trade finance PoC, but also member of the bank consortium R3CEV, asked if there was no duplication, and if so, expressed the view that “we will all have to come together, because this has to be industry-led”.

According to HSBC “… now we need to get the technical teams together to understand the pros and cons, because part of what we have learned is also the technical limitations of distributed ledgers, in terms of the number of nodes you can have or the quantity of data you can have on it. So now may be the time to share those and see how we can put our heads together to take this to next level.”

“R3 is a member of the Hyperledger initiative and as such we will continue to explore ways to utilise the code being developed by its open source community in the real-world products we are developing with our consortium members”, said HSBC.

Hyperledger hackaton Amsterdam

ABN Amro, IBM, Holland FinTech and Linux Foundation are to run the first-ever Hyperledger hackaton, inviting coders to develop new financial applications capable of running on distributed ledgers. This one-and-a-half day hackaton will take place on 11-12 October in Amsterdam and is open to developers, tech students and fintech companies that are experimenting with blockchain technologies.

Hyperledger Project to address academic lecture ISITC

Leading members of the Hyperledger blockchain Project will address the European branch of ISITC, the International Securities Association for Institutional Trade Communication. The academic lecture to be held at the London Metropolitan University is intended to give the members an idea of what differentiates the Hyperledger Project from other blockchain projects.

This event that will be held in London is the latest effort by ISITC’s newly formed Blockchain DLT Working Group to lay the foundation for a global effort to standardize distributed ledger technology. The DLT Working Group that emerged earlier this year was invited to create a list of 10 blockchain standards for future development. It has changed its task slightly to focus on a cross-industry framework from which a modified list of benchmarks might eventually emerge. The Working Group prioritised working with other standards bodies and consortia like the Hyperledger Project to minimise overlap.

Hyperledger Project “ Blockchain Explorer “

As more companies like Bank of America and HSBC begin to unveil proofs-of-concept (PoC) using the Hyperledger protocol, a more standardised way to search its data is just part of what it will take to scale. Even beyond building out standards, creating common codes may allow organisations to focus on creating industry-specific blockchain applications.

The Hyperledger Project is now building an open-source tool that will let anyone explore the distributed ledger projects being created by its members. Instead of overlapping efforts and of launching competing open source services, unified effort emerged the blockchain explorers being developed by the likes as IBM, Intel and DTCC. The joint project has been named the “Hyperledger Explorer”. Creating common code will allow organizations to focus on creating industry-specific applications that enhance the value of this technology.

This tool would make it easier to learn about Hyperledger from the inside, while still protecting the privacy. When completed, the Hyperledger Explorer is expected to give Hyperledger developers and non-technical users access to block information, transaction data, network information (such as a list of nodes) and chain codes or transaction families. The Board and the recently newly formed Technical Steering Group will be working on these code proposals in the coming period.

The Hyperledger Project thinks it is still too early to strive for a technical standard for a general purpose inter-chain communication protocol (or even data format). Instead, they would like to encourage the different ongoing proposals to converge towards common architectures and or/even common tech stacks or set of reusable modules. This could serve as the starting point for the development of standard APIs, enabling the inter-chain communication and thus start the discussion around the technical realisation of such a protocol. Parts of this common code could also be reused by other projects, thus contributing to a standardisation of the blockchain technology overtime.

Economist and researcher

| 26-09-2016 | Sjoerd Schneider |

Market price risks traditionally managed by a central Treasury department cover company-wide interest rates and currency risks. Commodity price risks have many of the same characteristics, however only few companies manage these risks within Treasury. Shouldn’t commodity price risks also be addressed by a central Treasury department?

Commodities are typically handled and processed throughout multiple departments, resulting in their price risks also being run in many different sections and locations. These risks are consequently almost always initially managed locally. When production companies centralize their Procurement departments, central management of price risks often follows within a few years.

The question for production companies without a dedicated Trading department is whether commodity price risk management belongs to Procurement or to central Treasury? Treasury classically lacks insight knowledge of commodities, but does have a company-wide view on price risks. In contrast, Procurement is far better informed on commodities but less on market prices. In any case, either part of the company will need to invest in building expertise.

Many mid-sized and large production companies I have spoken to in recent years have chosen to add risk management to their Procurement department. The main reason is keeping know-how of commodities close to the associated (purchase) contracts. The main drawback of this construction on the other hand is that these price risks are managed in a different place and possibly with a different strategy than interest rate and currency risks.

Managing highly correlated comparable risks in separate departments will lead to sub-optimal behavior: inefficiency, incorrect risk (VaR) numbers, inferior hedges and possibly even contrary hedges. For example, a separate approach to a USD position and a Copper position for a EUR based company would result in different hedges than a combined centrally managed approach. That is why, from a portfolio perspective, I strongly recommend funneling all market price risks to one central Treasury department. Diversification effects will be fully appreciated when all positions are managed as one portfolio. To be successful it is essential to create continuous interaction between the treasurers and purchasers: Treasury shall need to be much more embedded in the business than they are accustomed to.

When all price risks are managed centrally and internal collaboration is optimized, the company shall reap its rewards by having one single source of full insight into its exposures and by being able to swiftly manage all of them. This will lead to enhanced risk management and lower overall transaction costs.

Founder of Insposure

| 23-09-2016 | Lionel Pavey |

Afgelopen week stuitten we op het bericht dat ruim 20 miljard aan liquide middelen vast zit in het werkkapitaal van toonaangevende organisaties in Nederland en België. PwC deed een werkkapitaal onderzoek en ontdekte dat er nog genoeg mogelijkheden zijn om de werkkapitaal situatie van deze organisaties te verbeteren.(Bron: creditexpo.nl) treasuryXL vroeg expert Lionel Pavey naar zijn visie op dit onderwerp.

Afgelopen week stuitten we op het bericht dat ruim 20 miljard aan liquide middelen vast zit in het werkkapitaal van toonaangevende organisaties in Nederland en België. PwC deed een werkkapitaal onderzoek en ontdekte dat er nog genoeg mogelijkheden zijn om de werkkapitaal situatie van deze organisaties te verbeteren.(Bron: creditexpo.nl) treasuryXL vroeg expert Lionel Pavey naar zijn visie op dit onderwerp.

Het is zeer belangrijk voor bedrijven om liquide middelen vrij te maken. Meestal concludeert men dat dit leidt tot een verbetering wat betreft de openstaande posten op crediteuren en debiteuren.

Echter, er zijn veel meer voordelen: Operationeel gezien leidt dit tot een verbeterde relatie met klanten, hogere waardering van de data rapportages en vaak een goed inzicht in de juiste processen, die ook efficiënter worden.

Qua geld gezien, wordt minder vreemd vermogen nodig in de vorm van leningen, bestaande leningen kunnen sneller afgelost worden, geld komt vrij voor eigen investeringen en het behaalde rendement op eigen vermogen kan hoger liggen.

Om dit allemaal te realiseren moet er een goed plan komen met directe input van inkoop en verkoop afdelingen, voorraden, crediteuren en debiteuren administraties. Hierna moet er 1 eigenaar zijn van het hele proces die input krijgt van controllers, business managers en inkopers.

Nil volentibus arduum – of – niets is onmogelijk voor hen die willen

Cash Management and Treasury Specialist – Flex Treasurer

| 22-09-2016 | Jan de Kroon |

De treasurer en de controller zouden twee handen op dezelfde buik moeten zijn, maar de vraag is of dat in alle, of zelfs de meeste, gevallen wel zo is. Enkele uitzonderingen daargelaten, zijn de verschillen groter dan de overeenkomsten.

De treasurer en de controller zouden twee handen op dezelfde buik moeten zijn, maar de vraag is of dat in alle, of zelfs de meeste, gevallen wel zo is. Enkele uitzonderingen daargelaten, zijn de verschillen groter dan de overeenkomsten.

Kort door de bocht zou je kunnen stellen dat de treasurer zich met het financieren van de operatie bezig houdt aan de passiefzijde van de balans. De controller houdt zich dan bezig met vooral de operatie waarvoor die middelen aan de actiefzijde zijn aangewend en zorgt ervoor dat die cash ook weer beschikbaar komt voor de verschaffer van die middelen. Beiden spelen een belangrijke rol in de cash conversion cycle en als het goed is, stemmen ze hun belangen onderling goed af. De praktijk leert echter dat het in veel gevallen niet zo rooskleurig verloopt in de afstemming.

De treasury functie onderhoudt een brug tussen de financiële belangen van de eigen organisatie en ontwikkelingen op de financiële markten er buiten. Hij zorgt voor blijvende toegang tot bronnen van geld, beschermt vermogen en resultaat tegen financiële risico’s en beheert een superieure en kosten-efficiënte financiële infrastructuur. Daar is weinig op tegen te hebben; voorwaar een nuttige rol die op begrip van iedereen kan rekenen. Althans, dat zou je denken.

Toch gaat het in de relatie vaak verre van soepel. Meestal omdat ze niet alleen een andere taal spreken, maar ook elkaars wereld niet echt lijken te kennen; laat staan echt begrijpen. De treasurer heeft een groot belang bij juiste, tijdige en volledige positie informatie en verwacht die van de controller te ontvangen. Zich niet realiserend dat de controller het belang vast wel onderschrijft maar in zijn eigen business unit met een vergelijkbaar vraagstuk worstelt; hoe krijg ik in des hemelsnaam tijdig betrouwbare informatie uit de lijn en het primaire proces. Voor eigen gebruik in het veld, maar ook om een collega op het hoofdkantoor een plezier mee te doen.

Anders dan de gemiddelde treasurer is echter de controller een vogeltje dat minder goed gebekt is en mede daardoor niet altijd lijneenheden kan overtuigen van nut en noodzaak van tijdige prognoses op basis waarvan de treasurer zijn randvoorwaarden beter kan inregelen. Om dat op te lossen en betere positie-informatie te verkrijgen uit de operatie, is een aantal elementen van belang:

1. Zorg er voor dat treasurer en controller elkaar beter leren begrijpen. Dat kan door meer in te spelen op business partnership dan ‘leverancier-afnemer’;

2. Zorg voor een beter financieel economisch bewustzijn bij de lijn. Dat kan door bijvoorbeeld het hanteren van feedback en feed forward technieken maar ook door het benoemen van lokale treasury referenten in het primaire proces;

3. Zorg dat de verantwoordelijkheden scherp zijn gedefinieerd. Daarmee zorg je dat tenminste iemand zich verantwoordelijk voelt voor de juiste positie op het juiste moment;

4. Een periodieke treasury nieuwsbrief kan helpen bij het vermijden van ‘ver-van-het-bed-shows’ en het verkleinen van de communicatie-kloof.

Zo komen de handen weer op één buik.

Owner & Managing partner of Improfin Groep

| 21-09-2016 | Maarten Verheul |

Na de vakantie is het tijd om de eerste stappen te zetten voor het budget voor het volgend jaar. Toevallig kwam budget ook aan de orde in de discussie over CF Planning. Kosten overschrijdingen in het budget verstoren de CASH. De CF Planning is grotendeels op het budget gebaseerd. Het banksaldo moet aansluiten op de gebudgetteerde balans, want maak niet alleen een budget op W & V niveau, maar ook op Balans niveau. Denk daarbij ook aan uw Investeringsbudget voor de balans, investeringen, desinvesteringen en afschrijvingen.

Na de vakantie is het tijd om de eerste stappen te zetten voor het budget voor het volgend jaar. Toevallig kwam budget ook aan de orde in de discussie over CF Planning. Kosten overschrijdingen in het budget verstoren de CASH. De CF Planning is grotendeels op het budget gebaseerd. Het banksaldo moet aansluiten op de gebudgetteerde balans, want maak niet alleen een budget op W & V niveau, maar ook op Balans niveau. Denk daarbij ook aan uw Investeringsbudget voor de balans, investeringen, desinvesteringen en afschrijvingen.

Pas je niet goed op je budget dan wordt je CASH slechter. Daarom is een strak budget belangrijk met maandelijkse controle van budget en actuals. Met de nodige maatregelen op de vergelijking.

Bij budgetoverschrijdingen heeft dat gevolgen voor de Winst en Verliesrekening, maar vergeet ook niet dat nog belangrijker is, dat de Cash Out scheef gaat lopen. Hoe ga je daar mee om? Dat kan als het budget een flexibel budget is en dus geen zak met geld voor het hele jaar, die je op mag maken. Na het snijden in het budget is het de bedoeling om zodoende alsnog de EBITDA voor het jaar te halen.

Dat de werkelijkheid altijd anders is en dat weet je alleen als je een begroting maakt en real met budget vergelijkt. Weten is meten. Dus binnenkort toch maar weer aan het budget 2017 beginnen!

Nog even waarom het belangrijk is, dit is wat ik schreef voor FP & A( Engelse versie):

“You can’t improve what you don’t measure” – Lord Kelvin” Therefore not only the ratios are necessary, but also monthly statements and analyses and proposals to improve. Also good analyses monthly of budget/ real/ last year, that monthly and cumulative and than again budget/real/last year. With again analyses and proposal to improve. For the analyses go to the details in the GL. Catch the evidence.”

[separator type=”” size=”” icon=””]

Maarten Verheul – Treasury Consultant

Maarten Verheul – Treasury Consultant

[button url=”http://www.treasuryxl.com/community/experts/maarten-verheul/” text=”View expert profile” size=”” type=”primary” icon=”” external=”1″]

| 20-09-2016 | Carlo de Meijer |

It is always challenging to look for new topics worth mentioning related to blockchain or distributed ledger technology. One issue that needs special attention is financial regulation reporting under blockchain. In June, the European Securities and Markets Authority (ESMA) published a consultation (or discussion) paper “The Distributed Ledger Technology Applied to Securities Markets”, about the relevance of using distributed ledger technology (DLT) for the securities markets (see my blog “ESMA and Blockchain: Governance, how to deal with ,…”, June 27).

It is always challenging to look for new topics worth mentioning related to blockchain or distributed ledger technology. One issue that needs special attention is financial regulation reporting under blockchain. In June, the European Securities and Markets Authority (ESMA) published a consultation (or discussion) paper “The Distributed Ledger Technology Applied to Securities Markets”, about the relevance of using distributed ledger technology (DLT) for the securities markets (see my blog “ESMA and Blockchain: Governance, how to deal with ,…”, June 27).

They thereby raised various questions regarding regulatory reporting activities using this technology. ESMA asked how blockchain would fit within EMIR and reporting. In the meantime, Deloitte, one of the “Big Four” professional networks in the world, developed a pilot solution for the management of regulatory reporting in a blockchain environment. This looks very promising.

One of the main challenges of financial institutions is complying with existing reporting regulations: EMIR in the EU and Dodd Frank in the US. This puts a heavy load on the industry and consumes substantial resources. The reporting infrastructure currently in place is rather complex due to the myriad of regulatory obligations on securities market participants. These requirements are process intensive and are increasingly needing additional innovative technology infrastructures.

EMIR

Under the European Markets Infrastructure Regulation (EMIR), all counterparties involved in trade transactions must ensure that the details of any derivative contract – OTC or exchange traded – are reported to a trade repository no later than the working day following the contract. And that is rather complicated. The main challenges faced by financial institutions reporting their transactions are related to data quality, cost of reporting, timing issues and more importantly, data reconciliation. Regulators are pushing trade repositories to improve the EMIR report data that they collect from reporting firms.

New regulations like MiFIR (Markets in Financial Instruments Regulation) and SFTR (Securities Financing Transactions Regulation), are planned to be enforced in the coming years. These will dramatically increase the scope and the volume of transactions to be reported by financial institutions to the competent authorities on a daily basis. This is the challenge Deloitte is trying to address through its DLT solution, which aims to support current and future regulatory challenges when it comes to OTC transaction reporting.

Dodd Frank

But also on the other side of the Ocean, the derivatives industry is still grappling with the post-trade requirements imposed by the Dodd-Frank Act including swap data reporting. Major banks are struggling to get ongoing regulatory feedback if they are reporting correctly. The Dodd-Frank Act requires all swaps (whether cleared or un-cleared) to be reported to swap data repositories (SDRs). However each of the four registered SDRs, has different system architecture and regulating technology.

Non-consistent regulation

Financial institutions have to report enormous “quantities” of data to different regulators. This creates a lot of headache, as reporting is not necessarily consistent between US and EU regulators. Often times, these reports may have a similar purpose (i.e. identifying customers and counterparties, risk exposures, details of trades) but could have different methodologies behind the calculations. Some of the reports may have different formats or definitions, which can occasionally lead to regulatory arbitrage, fragmentation, and often to confusion.

Distributed ledger technology has the ability to take away a number of pain points for both financial institutions and regulators. This technology offers various new opportunities when it comes to trade, post trade and related regulatory reporting.

– The distributed ledger would represent a golden source or “single source of truth” on all financial institutions’ reporting.

– With a distributed ledger, the transaction data will be readily available to the trade repositories and regulators in a unified form and there will no longer be any need for time-consuming reconciliation.

– And thanks to smart contracts the quality and transparency of reported transaction data may further increase and the reporting costs substantially reduced.

Financial institutions

Meeting regulatory reporting requirements would be less of a problem for financial institutions. As the distributed ledger would act as both execution platform and as place to store the record of transactions, it would certainly improve, simplify and add efficiency to regulatory reporting.

As all the information would be on the distributed ledger, organisations could make their regulatory reporting obligations in a more efficient way:

– facilitating the collection, consolidation and sharing of data for reporting, risk management and supervisory purposes,

– while enlarging the scope of information available from a single source

As a result, regulatory reporting could be done automatically and in near real-time.

Regulators

Distributed ledgers could also make access for regulators to this information easier and faster. As all such transactions data and information are directly and electronically available on the distributed ledger, regulators can easily access detailed movements of assets. They could keep track of transactions and positions directly on the ledger. As a result less time-consuming regulatory reporting will be needed

Blockchain technology could contribute to many improvements in regulatory reporting. This especially is true for reporting reconciliation and validation, while it could lead to unified protocols (in the longer term!)..

Reporting reconciliation

Through blockchain more shared data of reports may be used. As a result so-called unique trade identifiers used by counterparties to a transaction, that don’t have a matching counterpart can be more easily identified and fixed. This would replace the current costly and time-consuming system where each independent trade repository sends submitted reports to each other for reconciliation.

Validation

One of the most basic efficiencies to be gained by using distributed ledgers could be in the area of reporting swap transactions. Validating reports is currently a big issue especially in the US under Dodd-Frank’s derivative reporting. Blockchain could create “a window of transparency” into selected classes of swap positions and exposure. By building a blockchain where participants share validation information that they use to analyse reports, it would be able to more properly identify faulty reports across submitting firms.

Unified protocols

Nowadays many individual trade repositories are used, with multiple variations of message type names. As such, even though the EMIR framework requires certain data fields per trade report, the names and explanations of them can be different based on the trade repository collecting the information. By creating a shared report submission platform using blockchain technology, to be used by participants to input market data and benchmark information, that could force participants to adopt industry-wide definitions for naming and definitions of trade fields.

Multi-jurisdiction

Existing laws protecting data privacy of individuals or corporates restrict data storage beyond national borders. Adopting unified trade protocols, would enable to enlarge an EMIR transaction reporting platform based on blockchain to other regulations. Reports that for instance require ‘mark to market’ valuation, could then use the pricing data information to create their reports across multiple regulation types. Also, trades that are cross-border and need to be reported to multiple regulations could be submitted once and sent for each regulation.

Deloitte Luxembourg has developed a proof of concept for regulatory transaction reporting in a distributed ledger technology environment. This delivers a far more efficient and lean processing of regulatory reporting using proofs of process and tokenized transaction reports, compared to the present situation.

In this innovative process of transaction reporting, counterparties of the transaction will seal and report their deal using a smart contract, whose terms include all the aspects needed for the transaction reporting. Through smart contracts, transaction reporting becomes even more transparent, reliable, fast and immutable. The regulators will be able to control and monitor the transaction data and their daily updates, which are stored in the distributed ledger. This Deloitte proof of concept will certainly be of great help in assessing the various issues on regulatory reporting raised by ESMA.

Notwithstanding the various opportunities’ to be gained from distributed ledger technology for financial regulatory reporting, there are still a number of hurdles and bottlenecks to overcome. Given that this technology is being developed without much (non-consistent) regulatory oversight, it is still unclear how adoption of the distributed ledgers will handle international transactions and data flows.

Some regulatory bodies (such as FCA in the UK) have tacitly encouraged and embraced blockchain technology to help facilitate regulatory reporting. However, issues around a lack of standardisation and the ability of(a number of) legacy technology systems to handle blockchain will need to be solved before distributed ledger technologies can be properly adopted en masse.

Also setting up a distributed ledger for reporting purposes under Dodd-Frank may prove to be problematic. One of the key mandates of Dodd-Frank is the creation of and reporting of all swap transactions to central databases. Any development of a ledger for reporting purposes must comply with this key statutory fact. Distributed ledgers however are decentralised!

Economist and researcher