De controller in een veranderende omgeving: Budgetteren als hulpmiddel bij cashmanagement

| 28-2-2017 | Olivier Werlingshoff | FM.nl |

Op de website FM.nl vonden wij een artikel van Theo van Houten ( 21 februari 2017) die wij graag met jullie willen delen.

Hij schrijft: ‘Zijn de methoden en technieken die controllers tijdens hun studie leerden nog wel relevant nu organisaties in een omgeving werken die inmiddels veel dynamischer en complexer is?’ Het artikel is een onderdeel van een serie en richt de focus op cash managment.

Cash Management

Theo van Houten schrijft dat cashmanagement gaat over alle activiteiten die verband houden met de optimalisatie van de kasstromen tussen de organisatie en haar stakeholders, zoals bijvoorbeeld klanten, leveranciers, werknemers en financiers. Een goed kasbeheer is voor een organisatie vaak van doorslaggevend belang. Dat komt mede door de hoge kosten die verbonden zijn aan het aanhouden van liquide middelen en het afwikkelen van ontvangsten en betalingen.

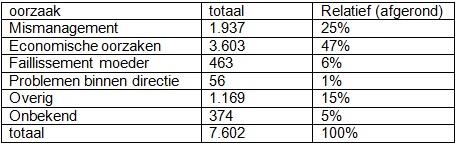

Maar de belangrijkste reden voor een goed cashmanagement is het voorkomen van een faillissement. Het CBS doet jaarlijks onderzoek naar de oorzaken van een faillissement. Daartoe onderzoekt zij gerechtelijke vonnissen om het eerder uitgesproken faillissement te beëindigen, omdat er bijvoorbeeld door de curator een akkoord met de schuldeisers is bereikt of omdat er een gebrek aan baten is. De rechter baseert zich bij die uitspraak op het verslag van de curator die de oorzaak van het faillissement heeft vastgesteld. In december 2016 publiceerde het CBS de cijfers over 2015. In dat jaar werden van 7.602 rechtspersonen (exclusief eenmanszaken) het faillissement beëindigd. Die organisaties waren door de volgende oorzaken failliet gegaan;

De belangrijkste oorzaken zijn dus:

- Economische oorzaken. Denk hierbij aan toegenomen concurrentie, smaakveranderingen bij het publiek en veranderende economische omstandigheden (al dan niet in het buitenland).

- Mismanagement, waarbij gedacht moet worden aan administratieve problemen, gebrekkig debiteurenbeheer, te hoge of te lage financiering en marketingmissers.

- Overig. In deze categorie vallen zaken als een kredietstop en dubieuze/frauduleuze handelingen

Volgens The van Houten maakt het overzicht duidelijk dat in verreweg de meeste gevallen de oorzaken direct (krediet-stop, oninbare debiteuren, te lage financiering) of indirect (tegenvallende afzet, administratieve missers, hoge financieringslasten) de liquiditeit van de organisatie aantasten. Het gevolg daarvan is, dat er bijvoorbeeld niet meer kan worden ingekocht op rekening, personeel niet meer betaald kan worden of de te betalen belasting verschuldigd blijft. Een faillissement is dan vaak onafwendbaar.

Budgetteren als hulpmiddel bij cashmanagement

Een van de belangrijkste planningsinstrumenten waar een controller volgens The van Houten mee werkt is het budget. Budgetten zijn taakstellende begrotingen, dus aan financiële grenzen gebonden plannen van actie. Er zijn belangrijke redenen om te budgetteren. Vaak genoemd worden: kostenbeheersing, het verhogen van de slagkracht, coördinatie en communicatie, prestatiemeting en de bijdrage die ze leveren aan het voorspellen van de financiële resultaten van de organisatie.

Ook op het gebied van cashmanagement kunnen budgetten een belangrijke bijdrage leveren. Dat gebeurt via het zogenaamde masterbudget. Hiermee wordt een samenhangend geheel van alle deelbudgetten bedoeld, dat resulteert in een begrote eindbalans, begrote resultatenrekening én een liquiditeitsbegroting.

Om dat masterbudget op te stellen, begint de controller om in samenspraak met degenen die er zicht op hebben (de verkoopafdeling, bijvoorbeeld) een inschatting te maken van de te verwachten omzet voor komend jaar en meestal wordt dat nader gespecificeerd in verkopen per kwartaal, maand of week. Zodra dat bekend is, kan bepaald worden wat er elke periode geproduceerd moet worden, waarbij rekening gehouden wordt met beschikbare en gewenste voorraden eindproducten. Daarna kunnen de inkopen gebudgetteerd worden die noodzakelijk zijn om te kunnen produceren, waarbij ook hier rekening gehouden wordt met beschikbare en gewenste voorraden grondstof.

In veel organisaties start het budgetteringsproces in het najaar met het opstellen van een begroting, waarna voor het einde van het jaar de budgetten van komend jaar worden bepaald die vervolgens vaak een heel jaar ongewijzigd blijven. Deze budgetten zijn niet zelden ook het uitgangspunt waarop het cashmanagement is gebaseerd. De economische omstandigheden veranderen tegenwoordig echter zo snel, dat de budgetten veel minder houvast geven. Dat heeft grote gevolgen voor de mogelijkheid om aan betalingsverplichtingen te voldoen. Gaat het immers plotseling slechter, dan neemt de omzet af en dat heeft al snel veel minder ontvangsten tot gevolg. Als daar qua uitgaven niet op geanticipeerd wordt, ontstaan mogelijk onoverkomelijke betalingsproblemen. Maar ook als het economisch ineens veel beter gaat, dan zijn er potentiële risico’s rond de liquiditeit. De extra inkopen en de eventueel extra personeelsleden die ingezet moeten worden, dienen vaak veel eerder betaald te worden dan het moment waarop de extra ontvangsten worden geïncasseerd.

Taken controller

Theo van Houten : ‘Het bovenstaande maakt budgetteren geen zinloze exercitie voor cashmanagement, integendeel. Nog steeds spelen ze een belangrijke rol bij het inschatten van toekomstige ontvangsten en uitgaven. In mijn vorige column gaf ik echter al aan dat de hoogte en samenstelling van planningsinstrumenten als budgetten beduidend vaker moet worden herzien dan in veel organisaties nu het geval is.

Hiervoor dient de controller veel dichter op de business te zitten en te begrijpen hoe de bedrijfsprocessen werken, zodat de gevolgen voor de geldstromen van veranderingen veel beter en sneller ingeschat kunnen worden. Dat maakt het namelijk mogelijk om te anticiperen en tijdig, voordat de problemen ontstaan, maatregelen te nemen, zoals het uitstellen of vervroegen van investeringen, het maken van afspraken over betaaltermijnen met klanten en leveranciers of het regelen van extra kredietfaciliteiten. Kortom, de controller heeft hier een spilfunctie. Om die goed uit te voeren is het noodzakelijk dat hij of zij in de gesprekken met budgethouders de te verwachten ontvangsten en uitgaven steeds aan de orde stelt.’

De hele serie artikelen kunt u lezen op FM.nl

Theo van Houten is hoofddocent management accounting en onderzoeker bij het lectoraat Financial control aan de hogeschool van Arnhem en Nijmegen. Tevens is hij onder meer (mede-)auteur van de boeken ‘Financial control van projecten’ en ‘Bedrijfseconomie in de praktijk’.

Theo van Houten is hoofddocent management accounting en onderzoeker bij het lectoraat Financial control aan de hogeschool van Arnhem en Nijmegen. Tevens is hij onder meer (mede-)auteur van de boeken ‘Financial control van projecten’ en ‘Bedrijfseconomie in de praktijk’.

Zo ver het artikel van Theo van Houten. Wij hebben onze expert Olivier Werlingshoff gevraagd om zijn eigen inzichten hierover met ons te delen. Zijn antwoord:

‘Ik ben het helemaal eens met wat er in het artikel word aangegeven.Wat ik tot nu toe echter heb gemerkt is dat (financial) controllers vaak naar de organisatie kijken vanuit de boekhouding en niet zozeer vanuit geldstromen. Business controllers kijken daarentegen weer meer naar de organisatie-processen. Het zou goed zijn als er ook meer gericht wordt gekeken naar de geldstromen en hoe deze kunnen worden ingeschat en zelfs kunnen worden geoptimaliseerd. Een voorbeeld hiervan is om te kijken naar de cashmanagement mogelijkheden die er bestaan om gelden sneller binnen de organisatie op de gewenste plek te krijgen.

In wat complexere organisaties zou de functie van het opvolgen van de diverse processen met een cash bril beter kunnen worden opgepakt door een toegewijde cashmanager. Een cashmanager is vaak beter dan een controller op de hoogte van de mogelijkheden die er in de markt bestaan om cashstromen te optimaliseren en te beheersen. Een goed combinatie en samenwerking tussen een controller en een cashmanager is naar mijn mening de oplossing om de financiële processen goed in beeld te krijgen, budgetten op te stellen en acties op te zetten om indien nodig bij te sturen.’

Managing Consultant at Proferus

‘We overschatten de snelheid waarmee de financiële wereld kan veranderen’ is de titel van een interessant artikel in het Financieele Dagblad van woensdag 30 november.

‘We overschatten de snelheid waarmee de financiële wereld kan veranderen’ is de titel van een interessant artikel in het Financieele Dagblad van woensdag 30 november.

This week an article about the underestimation of cash management on LinkedIn caught my attention. 50% of the companies even doesn’t see the added value of a good cash flow forecast! This does not surprise me and therefore gave me a reason to pick up the pen and write another article on how to improve your cash conversion cycle!

This week an article about the underestimation of cash management on LinkedIn caught my attention. 50% of the companies even doesn’t see the added value of a good cash flow forecast! This does not surprise me and therefore gave me a reason to pick up the pen and write another article on how to improve your cash conversion cycle!

Udo Rademakers

Udo Rademakers Douwe Dijkstra

Douwe Dijkstra Een goedkopere manier om van overtollig kasgeld af te komen is om leveranciers of werknemers eerder te betalen. Geld in kluizen opslaan kan uiteraard wel maar is kostbaar. Zeker nu de biljetten van € 500 zijn afgeschaft.

Een goedkopere manier om van overtollig kasgeld af te komen is om leveranciers of werknemers eerder te betalen. Geld in kluizen opslaan kan uiteraard wel maar is kostbaar. Zeker nu de biljetten van € 500 zijn afgeschaft.